內容來源:農信傳媒

一、全球宏觀環境的影響分析

上半年得益于疫苗接種積極推進和美國寬松的貨幣政策推動,下半年新冠病毒變異導致疫情再度蔓延,全球供應鏈再次受到挑戰,發達國家經濟增長再次放緩,通脹壓力上升,未來一段時間,對農化市場帶來不確定性影響。

1. 全球區域政治與環境

中國“碳中和”邁出了堅實步伐,中短期導致產品供應緊張,農化產品價格上漲。2021年成為中國“碳中和元年”已成共識,作為全球最大的農藥出口國,中國“碳中和”政策直接影響農藥原藥的生產和供應。中美關系趨于緩和,對中國農化產品出口帶來利好。中美在外交、經濟等層面也展開了多次接觸,交流內容逐漸務實和有建設性,因此短期內中美關系趨于緩和。

巴西政府宣布破產,給巴西市場農化產品需求帶來不確定性。2020年3月中旬開始,巴西為防控疫情,啟動社會隔離政策,導致生產停滯、就業需求削減等各項負面影響,巴西政府發放大量補貼,財政壓力加大。期間美國寬松的貨幣政策,使得巴西貨幣受到巨大沖擊,巴西經濟不堪重負,2021年1月總統宣布政府破產。全球氣候變幻莫測,影響經濟活動的同時,也對農業生產帶來不可估量的損失。

2021年冬季,肆虐全球的拉尼娜現象影響了大部分重要作物區域,低溫暴雪、暴雨洪水、極端高溫、地質災害等。拉尼娜氣候通常會加劇相關農產品價格波動,過往20年間北半球冬季6次拉尼娜氣候,CBOT大豆價格有5次發生上漲,平均漲幅18.2%,CBOT小麥價格有6次發生上漲,平均漲幅16.3%。

2. 全球經濟與匯率

新冠疫情以來各國經濟基本面逐漸分化,中國和美國經濟表現相對較強,歐元、日元、英鎊則呈下降趨勢,新興國家貨幣也表現低迷。2021年,美國貨幣政策“大放水”,向全球提供流動性,第三季度全球大部分國家地區貨幣相對美元走強,對農化行業產生兩方面影響。一方面,在一定程度上擴大重點國家地區(如巴西等)對進口農資產品的需求;第二,受到美元匯率影響,全球大宗商品價格上漲,中國企業部分進口原料與中間體的價格也會上漲,從而增加農化企業的生產成本。

3. 全球油價與原材料供應

原油價格上漲,帶動燃料乙醇替代性可再生能源需求增加,進一步推動玉米工業需求,帶動作物種植積極性,同時,原油價格上漲也將同步帶動眾多化工原料和中間體生產成本上漲,從而給國內農化企業帶來成本壓力。全球經濟逐漸擺脫疫情的重挫帶來原油需求回升,但供應恢復速度遠不及需求臺階式增長,加上極端天氣全球能源商品供應趨緊,2021年年末北半球冬季取暖旺季來臨,更是加大季節性緊張態勢,供應出現階段性危機,能源價格大幅上升。

4. 大宗糧食價格

國際大宗糧食價格高位運行,帶動種植者對農化產品投入積極性。2021年,一方面大豆/玉米等作物庫存低位,受各國經濟復蘇的需求拉動,農產品供應緊張,另一方面,美元流動性增加帶來投資需求,糧食現貨價格高位振蕩。據聯合國糧農組織(FAO)公布的食品價格指數(FFPI),2021年平均值已達125.7點,是2011年以來最高水平。2022年以來全球農產品貿易及中國國內消費量仍保持快速增長趨勢,供需基本面偏緊的底層邏輯未變。目前南半球作物正值生長關鍵期,干旱的天氣或帶來產量風險,機構預測2022年度農產品供應仍然緊張,價格將在高位振蕩。

5. 新冠變異毒株

新冠疫情持續影響全球經濟和社會活動,原材料流通滯緩,物流倉位緊張,將加劇農化產品生產成本提升,并逐步傳導到農化產品價格,帶動市場規模增加。全新變異毒株迭代出現,傳播力與致病力不斷上升,各國防疫政策搖擺不定,決策與執行力參差不齊。雖部分國家有序推進疫苗接種,但仍無法有效應對快速變異的毒株,未來一段時間全球仍將籠罩在疫情的不確定性中。

二、全球農化市場的周期性波動

全球農化市場受宏觀環境影響,也表現出大周期波動的規律,2000年至今已呈現3個明顯的波動循環。其一是生物技術(轉基因技術)推動的轉基因作物種植帶來的2000—2008年的農化市場快速發展,其二是糧食和飼料需求推動糧食價格恢復性上漲,巴西作物種植面積擴大,疊加大豆銹病和棉鈴蟲暴發,助推了2009—2014年的農化市場增長。隨后的極端天氣增加、糧食需求恢復增長以及中國的供給側改革改善了供需局面,推動了近幾年農化市場的再次上漲。

盡管2020年開始,疫情隔離導致農化產品生產一度停工,影響供應,但全球農化市場自2015年低迷以來整體趨勢平穩向好。2020年全球農化市場規模607.7億美元,相比2019年增長2.5%。回看2021年,強勁的大宗作物價格和高出口需求拉動,提高了農化產品投入意愿,重點作物種植面積增加,帶來更多農化產品用量,以草甘膦、草銨膦為代表的上游原藥供應緊張,疊加美元走強,抬高了進出口貿易農化產品價格。

此外,從地區農化產品需求看,澳洲從干旱恢復,印度季風氣候利好,中國較高的病蟲害壓力,西歐氣候利好等因素都帶動了當地農化產品需求,給市場增長帶來積極影響。因此,全球農化市場雖受疫情不確定性影響,但增長勢頭強勁,機構預測增長率8.2%,總市場規模將達到657億美元。

三、全球農化企業的競爭格局

經過新一輪并購重組,全球市場集中度進一步提高。目前,排名前五的跨國公司占據約68%市場份額,近5年來,拜耳收購孟山都,陶氏杜邦合并后剝離農化業務成立科迪華,中國中化先后收購安道麥和先正達,成立先正達集團,在行業下行周期一定程度減少了各自的競爭壓力。

全球農化企業根據產品結構和研產銷模式,可以分成三大類,第1類是傳統研發驅動型跨國公司,包括先正達、拜耳、科迪華、巴斯夫、富美實,企業需要不斷的創制新化合物研發推動業務增長,研發費用占比高,具備跨國家地區的生產和供應組織能力,并在全球重點國家地區構建了完善的品牌制劑分銷網絡,公司通過不同產品線和地域間平衡業務風險,公司業績增長表現平穩。第2類是日本研發型公司,新化合物研發能力強,近幾年在全球新化合物上市放緩的大環境下依然保持研發管線活躍,生產布局多集中在日本本土,近幾年有轉移到印度或與印度企業合作的趨勢,制劑產品營銷和渠道資源僅限于日韓等局部地區,在南北美和歐洲等更開闊市場的開發依賴與跨國公司合作。第3類是仿制型公司,包括UPL、PIIndustry等印度企業,Nufarm、安道麥等跨國制劑企業及江山、揚農等中國企業,仿制型企業研發多關注仿制原藥工藝優化和新制劑劑型開發,生產多依托核心化合物工藝延伸,制劑仿制企業營銷網絡完善,但原藥仿制企業則多通過與跨國公司合作開拓全球市場。

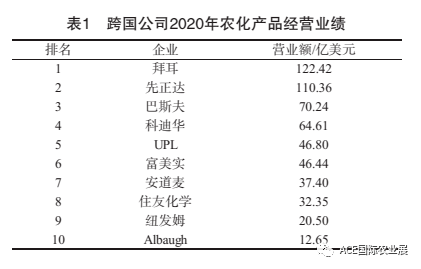

從業績表現看:2020年傳統寡頭跨國公司大部分仍保持增長,但第1、第2梯隊公司的并購重組之后的協同效應,受不利匯率、極端天氣及新冠疫情等因素影響,暫未完全發揮,相關業務增長乏力,拜耳、巴斯夫業績同比甚至略有下降(見表1)。相比之下,中國企業增長強勁,國內新一輪規模并購整合也進一步開啟,行業集中度將進一步提升,銷售份額有望再創新高。

從企業發展趨勢看:第一梯隊寡頭企業并購、重組已基本告一段落,預計未來跨國公司將結合傳統農用化學品的優勢,在生物制劑/生物刺激素領域開展產業鏈上下游的延伸性投資,利用快速增長的生物解決方案實現未來可持續增長,跨國公司也不斷探索顛覆性技術,開拓數字化服務業務以期未來形成終端數字化服務矩陣,輔助加快產業鏈整合。與跨國公司創新速度停步不前甚至微弱下降相比,日本公司仍保持持續創新能力,保障化合物創制輸出,此外,中國企業也響應國家創新號召,通過加強外部研發合作保持創新活力,未來日本、中國等依托研發創新支撐的企業仍將是增長的重要引擎。

四、全球重點地區市場趨勢

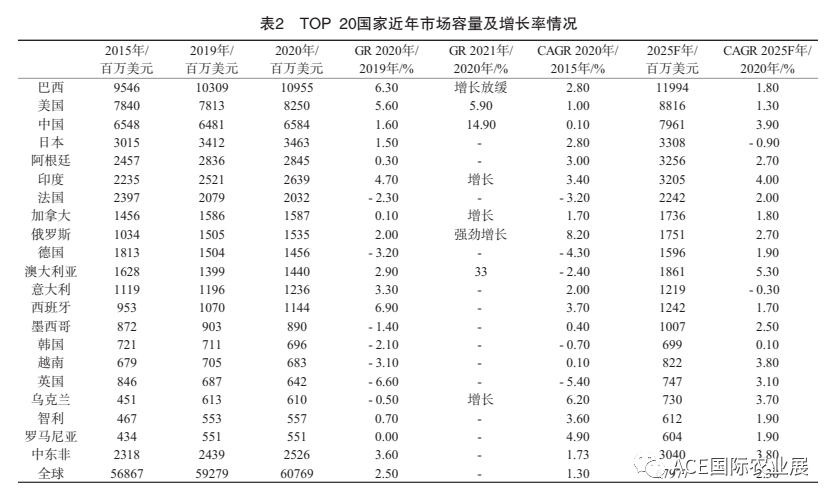

國際上一般把農化市場拆分成北美、拉美、亞太、歐洲和中東非5個區域,以2020年農化市場規模計算,分別占比16%、30%、29%、21%和4%。巴西、美國、中國、日本、阿根廷和印度是農化市場規模前六大國家,全球市場份額占比分別是18%、14%、11%、6%、5%和4%,這里筆者將以巴西、美國、中國、印度為例簡要分析市場特點和未來趨勢,見表2。

巴西農業資源豐富,是全球重要的農業國家之一,已耕地面積超11億畝,是全球第二轉基因作物種植國,第一大豆生產國,第四玉米生產國,其農產品出口金額位列全球第2位(2019年總出口金額532億美元)。巴西已逐步成為世界最大的農用化學品需求市場,進出口數據顯示,其是最大的農藥進口國家,農藥進口金額達31億美元。巴西本土農化市場規模109.6億美元,其中除草劑、殺蟲劑、殺菌劑分別占比31%、39%和28%,大豆、玉米和甘蔗是前三大作物(分別占比51%、12%和11%),本土需求最大的前五大農化產品分別是草甘膦、丙硫菌唑、噻蟲嗪、氯蟲苯甲酰胺和氟蟲腈。

雖然2021年1月巴西宣布破產,但巴西農業生產一直得到政府支持和保護,受到中國經濟恢復、中美貿易爭端帶動巴西大豆/玉米出口需求增長,2019—2021年巴西大宗作物尤其是大豆和玉米面積和產量都保持穩定增長。在巴西,草甘膦抗性雜草防治需求日益上升,大豆銹病抗性管理仍然是種植戶痛點,中長期趨勢看,巴西市場規模將保持穩定,機構預計未來5年復合增長率1.8%,略低于行業平均水平2.3%,2025年市場規模120億美元。

美國是全球第一農產品出口國家,2019年總出口金額807億美元。美國農化市場規模82.5億美元,其中除草劑、殺蟲劑、殺菌劑分別占比59%、17%和20%,大豆、玉米和果蔬是前三大作物(分別占比28%、28%和15%)。美國是轉基因商業化最早也是種植面積最大的國家,其92%玉米和94%大豆是轉基因品種。結合轉基因作物抗蟲耐除草劑的特性,美國本土需求前五大農化產品分別是草甘膦、麥草畏、精異丙甲草胺、噻蟲嗪和嘧菌酯。未來趨勢看,草甘膦抗性雜草防治需求穩定,但本土登記監管趨嚴,預計未來5年復合增長率1%,低于行業平均水平2.3%,預測2025年市場規模增長至88.2億美元。

中國是全球第一農藥原藥生產和出口國家,2019年農藥總出口金額102.25億美元。中國承擔了全球農化產品生產和輸出角色,也是重要的農化產品消費需求國家。中國本土農化市場規模約65.8億美元,位居全球第3位,其中除草劑、殺蟲劑、殺菌劑分別占比20%、43%和34%,果蔬、水稻和玉米是前三大作物市場(分別占40%、20%和9%),前五大農化產品分別是草甘膦、代森錳鋅、阿維菌素、毒死蜱和吡蟲啉。

自2019年首個轉基因轉化體生產應用安全證書公示以來,中國轉基因作物商業化進程明顯加速,預計3年內正式商業化,屆時國內植保產品需求結構將發生明顯變化,草甘膦需求量顯著增長,部分玉米苗后選擇性除草劑需求將下降。中長期看,中國病蟲害防治需求穩定,在雙碳政策驅動下,原材料成本上漲是必然趨勢,未來逐步傳導到制劑應用市場,機構預測中國未來5年復合增長率3.9%,高于行業平均水平,2025年市場規模增長至79.6億美元。

印度本土農化市場規模約26.4億美元,位列全球第6位,也是全球重要的原藥生產和出口國家,農藥總出口金額31.8億美元,位列全球第4位。受中國供給側改革、中美產業脫鉤風險加大、西方去中國化影響,印度在原藥生產供應的地位逐漸提升,印度農化企業過往業績增長迅速,農藥出口金額和總量2014—2018年復合增長率均超過10%。但印度化工基礎設施配套相對落后,合成工藝技術積累薄弱,制約原藥品種豐富度和規模體量,因此,中短期內較難撼動中國在農化產品供應鏈中的重要地位。中長期看,印度政府對農藥監管趨嚴,農化產品結構將進一步升級,機構預計未來5年復合增長率4%,高于行業平均水平,2025年市場規模增長至32億美元。

五、不同農化產品類型的趨勢

全球植保市場可分為除草劑、殺蟲劑、殺菌劑和其他植調劑四大細分市場,其中除草劑規模最大(占比40.1%),殺蟲劑第2(占比29.5%),殺菌劑第3(占比27.4%),最后是植調劑等其他產品(占比3%)。

除草劑是全球植保市場規模最大的細分領域,全球銷售額前10的除草劑品種分別是草甘膦(18%)、草銨膦(3%)、2,4-滴(3%)、硝磺草酮(3%)、莠去津(2%)、異丙甲草胺(2%)、百草枯(2%)、乙草胺(2%)、唑啉草酯(1%)和麥草畏(1%)。

轉基作物推廣、除草劑抗性發展、各國禁限用政策、新化合物研發是影響除草劑品種結構的重要因素。未來草甘膦/草銨膦為代表的滅生性除草劑受中國市場轉基因商業化驅動及全球百草枯逐步退市影響,需求增長,ALS類選擇性除草劑有殘效期長影響后茬作物種植,在歐洲被列入替代候選清單(如煙嘧磺隆),且受轉基因玉米推廣影響,部分需求被草甘膦替代,該類品種市場將萎縮,HPPD類和PPO類選擇性除草劑受草甘膦抗性雜草防治需求拉動,在轉基因廣泛應用的南北美地區穩定增長。

此外,跨國公司也在致力于推動新作用機理化合物商業化,如FMC在2021年新推出tetflupyrolimet是國際除草劑抗性管理委員會認可的Group 28第一個有效成分。綜合來看未來除草劑市場增長緩慢,機構預測未來5年市場增速1.6%,至2025年增長至265億美元規模。

殺蟲劑是全球植保市場規模第二的細分領域(2020年占比29.5%),全球銷售額前10的殺蟲劑分別是氯蟲苯甲酰胺(9.2%)、噻蟲嗪(7%)、吡蟲啉(6%)、高效氯氟氰菊酯(4%)、阿維菌素(4%)、毒死蜱(3.9%)、氟蟲腈(3.2%)、乙酰甲胺磷(2.8%)、甲氨基阿維菌素(2.7%)、噻蟲胺(2.4%)。

轉基因抗蟲作物商業化、蟲害抗性發展、登記監管政策、局部市場蟲害暴發、生物制劑推廣和新作用機理化合物上市都將對殺蟲劑品種結構產生影響。隨著B.t.性狀為代表的轉基因作物廣泛應用,原來次要蟲害如蚜蟲等上升為主要蟲害,帶動相關煙堿類品種需求增加,但歐美國家一直對煙堿類的蜜蜂毒性高度關注,噻蟲嗪B.t.噻蟲胺B.t.吡蟲啉等被陸續禁用,對新化合物環境暴露風險管理提出更高要求,也帶來對新型生物制劑產品需求。草地貪等蟲害在局部區域頻繁暴發,帶動局部區域殺蟲劑需求。

亞太地區水稻鱗翅目害蟲連年偏重發生,且蟲害抗性逐漸加重,對新型GABA調控型殺蟲劑帶來更多市場需求。綜合來看,殺蟲劑市場穩定增長,機構預測未來5年市場增速2.6%,2025年增長至204億美元規模。

殺菌劑2020年市場規模166億美元,全球銷售額前十大殺菌劑分別是嘧菌酯(6.9%)、丙硫菌唑(6.8%)、代森錳鋅(5.9%)、吡唑醚菌酯(4.9%)、戊唑醇(4.4%)、銅制劑(3.6%)、肟菌酯(3.6%)、苯醚甲環唑(3%)、氟唑菌酰胺(2.8%)和丙環唑(2.7%),前五大作物分別是蔬果(23.8%),谷物(17.4%),大豆(17.2%),葡萄(8.3%),水稻(7.7%)。

如果按作用機理類型分析,殺菌劑可分為觸殺保護劑類(21%),SBI甾醇抑制劑類(27%),QoI呼吸鏈抑制劑類(19%),SDHI琥珀酸脫氫酶抑制劑類(11%),其他(21%)。巴西大豆銹病和西歐谷物穎枯病是殺菌劑最重要的痛點市場,長期單一作用機理殺菌劑的重復使用,導致局部地區病原菌的抗藥性積累。歐洲地區的禁限用政策趨嚴,限制了部分殺菌劑品種在歐洲市場的銷售,比如代森錳鋅、百菌清、銅制劑和部分三唑類殺菌劑,將推動歐洲市場殺菌劑產品迭代升級。

此外,在有機農業發展、登記政策推動和抗性管理需求影響下,歐美地區種植者對殺菌生物制劑需求增長。SDHI類殺菌劑產品表現優異,包括活性高、殺菌譜廣、環境友好、安全性高、作用機理獨特等,需求將增長,SBI甾醇抑制劑類殺菌劑雖性價比高、殺菌譜廣,但歐盟登記政策關注其內分泌紊亂風險,在亞太、南美市場需求穩定,在歐洲市場需求下降,QoI類殺菌劑應用作物不斷推廣,但抗性發展較快,未來需求穩中略增。機構預測未來5年市場增速2.7%,2025年增長至190億美元。

六、小結

根據聯合國世界人口報告預測,2050年全球人口數量將增加到97億,到本世紀末地球將承載109億人口的“重負“,人類對食品的需求仍在不斷增長。而全球耕地面積除非洲外,其他都處于較飽和狀態。如何幫助種植戶利用有限的耕地資源生產出更多高質量的食物,是農化行業長遠發展的源動力。結合法規、原材料、雙碳等全球性的監管與政策,農化行業中長期將面臨產業升級。

品種結構方面,因法規政策趨嚴,傳統的高毒低效的產品、對有益生物有毒性風險的產品、干擾人類內分泌的產品等將逐步被替代,疊加生物制劑產業的快速發展,農化產品品種將在各地區呈現多元化發展。產業鏈方面,中國在全球農藥原藥生產供應的地位較難被撼動,但在雙碳政策、原材料價格波動、全球貨幣匯率波動等綜合影響下,國內原藥企業以往打造規模優勢的發展模式將升級到圍繞核心技術優勢構建競爭壁壘的新模式。

聲明:本文系轉載內容,版權歸原作者所有,轉載目的在于傳遞更多信息,并不代表我方觀點。如涉及作品內容、版權和其它問題,請與我方留言聯系,我們將在第一時間刪除內容。